Desde que se implantaron en España en los años 90 para potenciar que los astilleros españoles fueran competitivos en la construcción de buques, los esquemas de inversión fiscal se han convertido en los últimos años en un mecanismo óptimo para obtener ahorros fiscales en el Impuesto sobre Sociedades. Tras comprobar el éxito de este vehículo fiscal, las Agrupaciones de Interés Económico (AIE) se fueron incorporando progresivamente en otros sectores clave para la economía española como el de la producción audiovisual, el I+D+i o el de las artes escénicas y festivales. Y, precisamente por tratarse de sectores estratégicos, “la Administración no solo permite estas operaciones, sino que las impulsa”, tal y como destacó Carlos Solans, director de Corporate Finance de KPMG en España en el evento ‘Esquemas de inversión fiscal a través de AIEs: experiencia de KPMG y visión sobre las novedades normativas”.

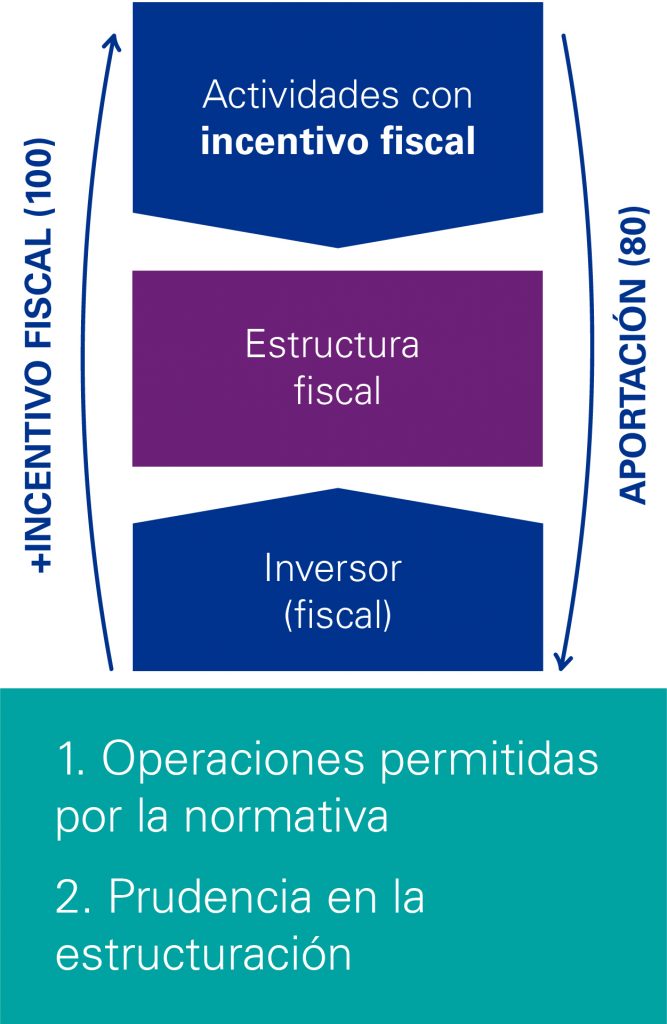

Muchas de las empresas que se dedican a estas actividades incentivadas por la norma fiscal no tienen la capacidad fiscal necesaria para aprovechar los incentivos. Es por ello que la Administración instrumentó este esquema a través de la AIE, que permite hacer una transferencia de esos incentivos fiscales hacia inversores que sí pueden aprovecharlos. En este sentido, para Guillermo Rodríguez, director de FS Tax de KPMG Abogados, “la filosofía de estas operaciones es incentivar una serie de actividades que, de otra manera, no podrían aprovechar estos incentivos fiscales previstos en la norma”.

Sin embargo, un aspecto relevante a destacar es que al hablar de la Ley del Impuesto sobre Sociedades y de los incentivos fiscales, “tenemos tendencia a pensar en España como país único, cuando la realidad es que conviven varios incentivos fiscales: tenemos lo que se conoce como territorio común con el Impuesto sobre Sociedades que se aplica de forma generalizada en España, pero tenemos cuatro normas forales: Navarra; País Vasco, con tres haciendas forales que implican tres regímenes distintos, así como los incentivos incrementados de Canarias”, señaló Carlos Solans.

En relación con la ley sobre el Impuesto de Sociedades, el proyecto de ley de los Presupuestos Generales del Estado, que aún se encuentra en tramitación parlamentaria, introduce pocas novedades fiscales, pero una de ellas es el establecimiento de una tributación mínima del 15% a la base imponible. Aunque se trata de un proyecto de ley, de aprobarse, aplicaría únicamente a contribuyentes con una facturación superior a los 20 millones de euros o grupos de consolidación fiscal y entraría en vigor el 1 de enero de 2022.

A día de hoy, tal y como está configurado, “el impacto porcentual es muy limitado en estructuras como esta para la imputación de deducciones”, subrayó Guillermo Rodríguez, quien añadió que, “teniendo en cuenta las limitaciones que ya hay actualmente y que la norma ya prevé un límite de deducción en cuota del 25%, siempre se supera ese 15% de tributación mínima y en la práctica no tiene impacto para estos contribuyentes. Ya hay algún estudio que muestra un impacto de esta medida en menos del 1% de los contribuyentes, siendo estos aquellos que tuviesen derecho al límite de deducción en cuota incrementado del 50%, así como aquellos con importes relevantes de deducciones por doble imposición”.

A esto se añade que, en el último año y medio, el Gobierno ha mostrado un claro apoyo al incentivo fiscal en cine y espectáculos, lo que ha favorecido dichas actividades al incrementarse tanto los tipos de la deducción cinematográfica como el límite de la deducción que se puede generar por una producción.

En paralelo, una novedad relevante con efectos aplicables en 2021 ha sido la vinculación del certificado del Instituto de la Cinematografía y de las Artes Audiovisuales (ICAA). Hasta ahora, este era un certificado que emitía dicho órgano administrativo y que no era vinculante para la administración tributaria. A partir de 2021, sin embargo, que el ICAA especifique en su certificado que la AIE correspondiente es una productora concreta ya se considera vinculante para la administración tributaria. “Esto es muy importante de cara a asegurar la generación de la deducción por parte de la AIE”, señaló Guillermo Rodríguez. También el límite en cuota que cualquier contribuyente tiene por el impuesto de sociedades para aplicar las deducciones cinematográficas y de espectáculos pasa de ser un 25% de la cuota íntegra a ser del 50% a partir de 2021, una vez que se cumpla el requisito de que los gastos e inversiones del periodo excedan del 10% de la cuota íntegra (minorada en las deducciones por doble imposición y bonificaciones).

En definitiva, se está produciendo una mejora de los incentivos para este tipo de actividades que también les está dotando de mayor seguridad fiscal de cara a los inversores. Y es que, tal y como señaló Jaime Jiménez, hay “dos factores positivos que subyacen a estas novedades: que se trata de operaciones que están consolidadas ya que llevan muchos años efectuándose y que se trata de la forma en la que ha visto la Administración que podía seguir impulsando determinados sectores estratégicos para la economía”.

Por otro lado, lo que se conoce como la financiación a través del préstamo, que ya se aplicaba en territorios forales desde 2016, se ha comenzado a aplicar en territorio común a partir de 2021, tanto para las estructuras de producciones cinematográficas como de espectáculos. En el caso de este tipo de financiación ya no hay una AIE, sino que hay un inversor que aporta una financiación, un préstamo cuyo retorno es un porcentaje de la deducción por producciones cinematográficas o espectáculos, dependiendo de la actividad de la que se trate. En esta estructura, la norma exige un riesgo de inversión por parte del inversor, es decir, que este entregue el dinero antes de que el proyecto haya cristalizado en una producción o en un espectáculo.

Aún son estructuras poco maduras, que llevan apenas tres o cuatro años en territorio foral y que se han querido extender en el territorio común, en las que falta un cierto desarrollo reglamentario, así como que la Dirección General de Tributos responda oficialmente a ciertas consultas que se le ha dirigido en torno a aspectos como la coexistencia con estructuras de AIE, por lo que “nosotros, de momento, las estamos dejando en standby, siguiendo ese principio de prudencia por el que consideramos debemos regirnos”, apuntó Carlos Solans, a lo que añadió que, a pesar de todo ello, “nos parece un formato con mucho potencial si se resuelven las dudas”. En este sentido, Jaime Jiménez, director de Corporate Finance de KPMG en España, apuntó que esta estructura “va a facilitar que muchos inversores de menor tamaño se animen a entrar en estas operaciones impulsando más proyectos en compañías más pequeñas”.

A raíz de las novedades introducidas en los últimos meses en la normativa, los expertos destacaron a lo largo del evento la necesidad de ser siempre prudentes en la estructuración de estas operaciones, de extremar la transparencia y de acompañarlas de una revisión integral y end to end de la operación. “Últimamente están proliferando nuevos estructuradores que están introduciendo en algunos casos elementos adicionales que introducen un riesgo adicional”, comentó Jaime Jiménez.

Esto implica que es imprescindible revisar todos los aspectos que pueden truncar una operación, como los incluidos en las consultas vinculantes. Dentro de estas, el foco debe estar en revisar que objetivamente se cumpla con todo lo que dice la Dirección General de Tributos en estas consultas. En paralelo, es importante revisar la cuantificación del incentivo, es decir, que sean gastos que existen y que esos gastos cualifican el incentivo. Y, por otro lado, se debe revisar también que la facturación y remuneración por parte del sponsor o promotor sea razonable, no estando incrementándose de forma no soportable el incentivo fiscal. Por último, otro aspecto a someter bajo revisión debe ser que los gastos que se incluyen se hayan generado en el periodo impositivo y que sean posteriores a la constitución de la AIE.

Por todo ello, los expertos coincidieron en que son estructuras atractivas, que ofrecen buena rentabilidad y que cuentan con una normativa sólida que las soporta, pero la visión de KPMG es que la prudencia debe seguir siendo un principio básico al estructurar estos proyectos.

Deja un comentario