El lunes 20 de abril, por primera vez en la historia, el petróleo de Estados Unidos llegó a tener valor negativo: el barril West Texas Intermediate se desplomó hasta los -37,63 dólares tras perder un 305% de su valor en una sola jornada. Esta caída refleja el hundimiento de la demanda, que a su vez es consecuencia de las medidas de confinamiento de la población y paralización de la actividad productiva que la mayoría de los gobiernos han tomado para limitar la expansión del COVID-19.

Basta con pensar en los efectos que está teniendo sobre el transporte, que representa el 60% del consumo mundial de petróleo, el hecho de que más de 3.000 millones de personas tengan su libertad de movimientos limitada. Por poner un ejemplo, según datos de la IATA, en lo que llevamos de abril el número de vuelos en todo el mundo se ha reducido un 80% en términos interanuales.

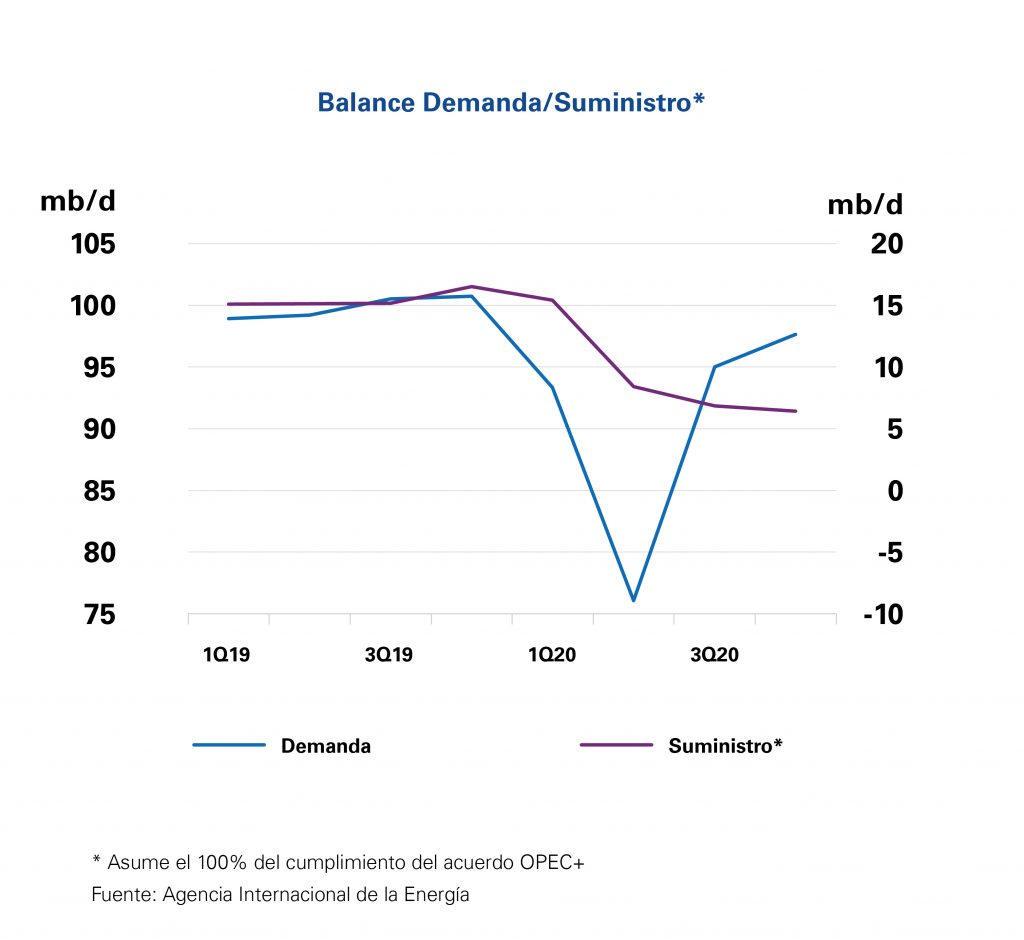

Mientras que el FMI ha situado el precio medio del barril en los 35,60 dólares para este año, la AIE ha vaticinado que 2020 será el peor año en la industria petrolera. Prevé que la demanda de petróleo caiga en 9,3 millones de barriles diarios en 2020, en comparación con el año anterior. En el segundo semestre del año el descenso será de 23,1 millones de barriles diarios, con abril como peor mes, con una reducción de 29 millones de barriles diarios. En este mes la demanda se sitúa a los mismos niveles de hace 25 años. La recuperación llegará en el segundo semestre del año y será gradual, pues en diciembre la demanda aún se situará 2,7 millones de barriles diarios por debajo del año anterior.

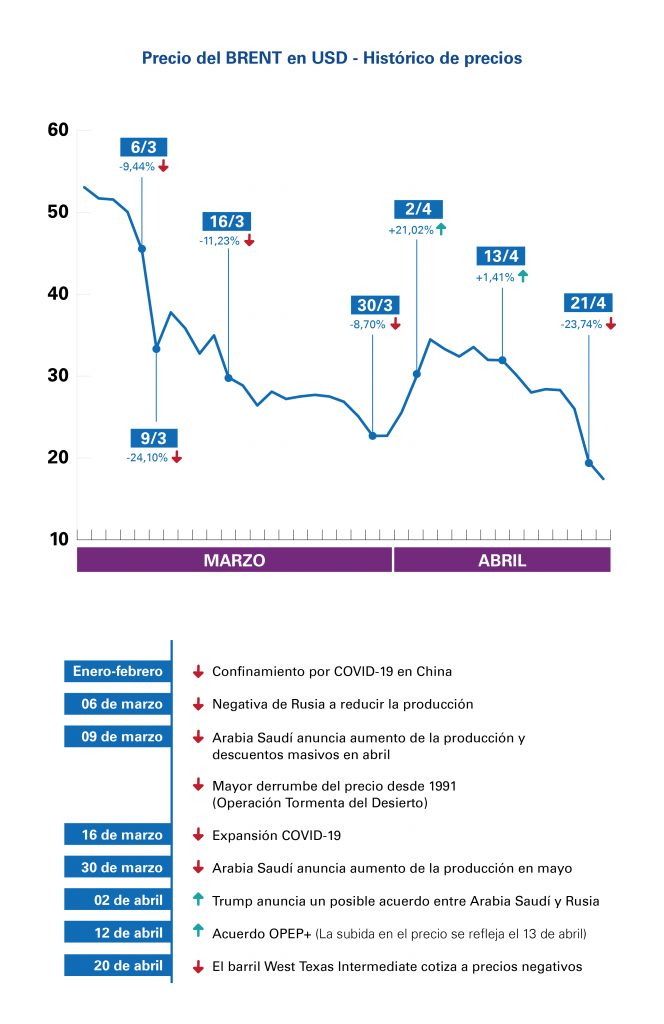

A la caída de la demanda se suma el enfrentamiento que mantuvieron Rusia y Arabia Saudí, que ha desbordado la capacidad del mercado para absorber la producción. A principios de marzo, Rusia rechazó la oferta saudí de reducir la producción de crudo ante el descenso de la demanda. Arabia Saudí respondió a la negativa rusa aumentando su inyección de petróleo al mercado. El exceso de oferta hundió el precio del barril de Brent hasta el entorno de los 20 dólares, cuando a principios de enero superaba los 70 dólares.

El acuerdo que cerraron el domingo 12 de abril los países de la llamada OPEP+, que incluye a Rusia y México, puso fin a esta disputa. Los firmantes se han comprometido a rebajar la producción de petróleo en 9,7 millones de barriles al día, desde el 1 de mayo hasta el 30 de junio. Se abrirá entonces un periodo de seis meses, hasta el 31 de diciembre de 2020, en el que el ajuste se situará en los 7,7 millones de barriles al día. Del 1 de enero de 2021 al 30 de abril de 2022, la reducción se fija en los 5,8 millones de barriles al día. Estos recortes se realizarán tomando como referencia la producción de octubre de 2018, excepto para Rusia y Arabia Saudí, cuya línea base se fija en los 11 millones de barriles diarios. A estos ajustes hay que sumar los comprometidos por otros países productores como Estados Unidos, Canadá o Brasil, que aportarían 5 millones más.

Si comparamos los compromisos de reducción de los países productores con la caída de la demanda que pronostica la AIE, concluimos que la sobreproducción se va a prolongar varios meses. Sólo en el segundo cuatrimestre del año podría situarse en alrededor los 39 millones de barriles diarios, teniendo en cuenta que hasta mayo no comenzarán los recortes en la producción anunciados por la OPEP+.

Este exceso de oferta supone un desafío para la capacidad de almacenamiento de la industria, tal y como señaló la AIE. Y esta es la razón que explica el descalabro en el precio del barril en Estados Unidos. Al no poder almacenar el petróleo en sus tanques, los productores se ven forzados a pagar a los inversores por acumularlo en los suyos. A pesar de que algunos países han ofrecido sus almacenes estratégicos para absorber el excedente (China ha incrementado sus provisiones a un ritmo de 2,1 millones de barriles diarios entre enero y marzo, mientras Estados Unidos las aumentó en medio millón de barriles al día y, después del descalabro del lunes 20 de abril, se ha comprometido a adquirir 75 millones de barriles), el panorama es, cuando menos, desafiante.

Así lo señala Alberto Martín, socio responsable de Management Consulting y del sector Energía y Recursos Naturales de KPMG en España. “Asistimos a una crisis sin precedentes en la industria del petróleo, ya que la caída del consumo ha sido muy brusca y se ha combinado con un episodio de guerra de oferta entre Arabia Saudí y Rusia. Todo ello no sólo ha llevado a precios muy bajos sino a un enorme excedente de producción que está saturando la capacidad de almacenamiento”. Martín apunta a que, una vez ajustada la oferta tras el acuerdo de la OPEP+, es probable que la situación de bajos precios se prolongue hasta que se dé salida a los volúmenes almacenados. “Esto puede ser un factor positivo para facilitar la recuperación económica e los países importadores como España cuando termine la situación de confinamiento”, explica.

En España, todavía no se han publicado datos sobre el impacto económico que ha tenido el COVID-19. No obstante, la bajada en el índice PMI de manufacturas (del 50,4 en febrero al 45,7 en marzo) y el descenso en el número de vuelos (90% en la última quincena de marzo) nos permiten prever que tanto en la industria como en el transporte, que representan el 7,4% el 79,2% del consumo de combustibles, respectivamente, la caída en la demanda de petróleo será intensa. Ya en febrero las importaciones de crudo a España (la producción propia es testimonial) se redujeron en un 9,1% en términos interanuales.

Los procesos de diversificación de actividades y optimización de recursos que las empresas petroleras han llevado a cabo en los últimos años les proporcionan a las compañías petroleras españolas instrumentos con los que hacer frente a este desafío. Algunas han anunciado la revisión de sus inversiones y costes, tal y como explica Alberto Martín. “La combinación de bajos precios y caída del consumo ha provocado un cambio radical de estrategia en las compañías petroleras. La primera reacción ha sido un recorte en los presupuesto de inversión, particularmente en exploración y producción. Otro de los efectos está siendo la reconfiguración de las refinerías dado el impacto asimétrico del confinamiento sobre la demanda, que se ha reducido mucho más por ejemplo en gasolinas para uso particular y queroseno de aviación que en diésel para transporte industrial”. Martín anticipa también que, en el negocio de distribución en las estaciones de servicio, es previsible un fuerte aumento de la competencia para atraer a una base de clientes de menor consumo una vez se levanten las restricciones a la movilidad.

El petróleo se suma así a la lista de sectores cuyas actividades y perspectivas se ven afectadas por la pandemia por COVID-19. Tomar las decisiones adecuadas con el fin de adaptarse al nuevo escenario será clave para que las empresas petroleras salgan reforzadas de la actual coyuntura.

Deja un comentario