El Reglamento (UE) 2020/34 de la Comisión Europea ha adoptado las modificaciones a la NIIF 9, la NIC 39 y la NIIF 7 publicadas por el Consejo.

Los tipos de interés de oferta en el mercado interbancario (en adelante “índices IBOR”, por sus siglas en inglés) son índices que se publican diariamente como referencia del interés promedio al que un determinado número de entidades financieras se concederían financiación interbancaria no garantizada en diferentes plazos y divisas (por ejemplo, EURIBOR, LIBOR, etc.).

Estas tasas de interés constituyen un factor fundamental en el funcionamiento del sistema financiero a nivel global y se utilizan para la determinación del precio de una amplia gama de instrumentos financieros, incluidos los contratos de derivados, bonos y préstamos, entre otros.

En los últimos años, y principalmente a raíz de la falta de liquidez durante la crisis financiera, los modelos de financiación bancaria han evolucionado, registrándose una reducción de la actividad del mercado interbancario no garantizado y un aumento de la confianza en otras opciones de financiación mayorista no garantizada. Esta evolución no estuvo acompañada de una actualización de las metodologías de cálculo de los índices IBOR en línea con el mercado y, como consecuencia, se ha puesto en evidencia la existencia de grandes divergencias entre el uso actual de estos índices y el grado de actividad existente en el mercado subyacente de los mismos no considerándose representativa.

Este hecho, junto con los escándalos de manipulación de algunos de los índices IBOR y la identificación de determinadas ineficiencias en las metodologías de cálculo existentes, comprometieron su integridad y conllevaron a que diferentes organismos a nivel europeo e internacional tales como la Autoridad Bancaria Europea (EBA, por sus siglas en inglés), la International Organization of Securities Commissions (IOSCO), el Financial Stability Board (FSB) y el Banco Central Europeo, identificaran la necesidad de reformar estos índices y publicaran una serie de principios necesarios para aumentar la fiabilidad de dichos índices de referencia en el sistema financiero internacional.

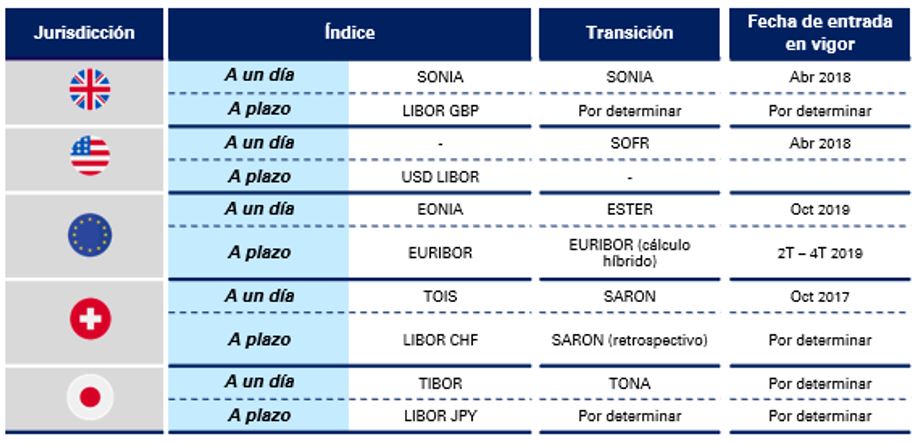

A raíz de esta iniciativa de reforma de los índices IBOR, en cada una de las jurisdicciones (Reino Unido, Estados Unidos, Suiza, Japón y Zona Euro) se crearon diferentes grupos de trabajo y el FSB comenzó a trabajar en colaboración con los administradores de cada uno de los índices, con el fin de asegurar la aplicación de los principios generales de reforma de los índices IBOR, revisar el progreso de reforma y así poder garantizar su robustez, continuidad y cumplimiento con los reglamentos de cada jurisdicción.

1. Transición a nuevos índices y modificaciones en la Zona Euro

La iniciativa de reforma de los índices se ha divido en dos fases. En primer lugar, se han revisado los índices intradía (e.g. Eonia, Sonia, etc.), que son aquellos que se consideran tipos libres de riesgo al basarse actualmente en transacciones reales a un día (en inglés, overnight).

En segundo lugar, los grupos de trabajo han revisado los índices IBOR a plazo (tales como el Libor, Euribor, etc.) proponiendo que éstos se obtengan a través de estimaciones prospectivas de los mencionados índices overnight. En el caso de la Zona Euro, no obstante, encontramos la excepción puesto que se ha producido una modificación de la metodología de cálculo del índice Euribor y no se ha diseñado uno nuevo.

A continuación se muestra el estado actual de algunas de las alternativas a los índices IBOR a nivel internacional:

Así, en la Zona Euro, los cambios han sido los siguientes:

Cabe destacar que esta nueva metodología de cálculo se basa en transacciones reales del mercado, y no en transacciones esperadas como antes de la modificación, y distingue tres niveles de estimación en función de la observabilidad de las transacciones.

2. Impactos contables

Actualmente los reguladores están considerando los impactos contables de lo que supone esta reforma sin precedentes de los índices IBOR.

A estos efectos, el International Accounting Standards Board (IASB) se encuentra inmerso en un proyecto de dos fases por el que se modificarán las normas NIIF 9, NIC 39 y NIIF 7:

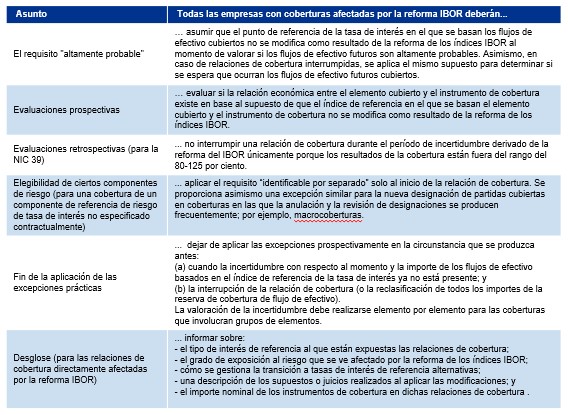

Esta incertidumbre podría hacer que las entidades tuviesen dificultades para asegurar que existe eficacia prospectiva y alta probabilidad (requisitos necesarios para aplicar contabilidad de coberturas) y que, por tanto, se tuviesen que cancelar relaciones de cobertura por la incertidumbre existente en sus instrumentos financieros.

Con el fin de evitar esta situación, el IASB publicó el 26 de septiembre de 2019 una serie de enmiendas a la NIIF 9, NIC 39 y NIIF 7 que permiten atenuar los posibles efectos de la incertidumbre causada por la reforma de los índices IBOR, evitando la interrupción de las relaciones de cobertura afectadas.

Estas modificaciones, adoptadas para su utilización en la Unión Europea mediante el Reglamento (UE) 2020/34 de la Comisión Europea, han entrado en vigor el 1 de enero de 2020, permitiéndose su aplicación anticipada. Dichas enmiendas son obligatorias para todas las relaciones de cobertura directamente afectadas por la reforma del tipo de interés de referencia

En la siguiente tabla se describen los puntos más relevantes de la modificación introducida por el IASB en los requerimientos relacionados con la contabilidad de coberturas.

Los responsables de preparar la información financiera deberán velar para que sus sistemas y controles estén listos para ofrecer desgloses transparentes a los inversores acerca del impacto de la reforma de los IBOR en su gestión de los riesgos.

3. Próximos pasos

Las empresas con coberturas afectadas por la reforma de los IBOR podrían tener que adoptar medidas para aplicar las modificaciones, que son obligatorias y entran en vigor a partir del 1 de enero de 2020. Se permite su aplicación anticipada.

Mientras tanto, el Consejo ha comenzado a deliberar sobre la segunda fase de este proyecto, que se centrará en cuestiones de presentación de información financiera tras la implantación de la reforma de los índices IBOR.

Deja un comentario