La nueva norma internacional de información financiera sobre arrendamientos (NIIF 16) que sustituirá los criterios de reconocimiento, valoración y desglose contenidos en la actual NIC 17 entrará en vigor para los ejercicios que se inicien a partir del 1 de enero de 2019. El impacto de la nueva normativa será muy cuantioso y las empresas deben estar preparadas. Estas son las claves que debes conocer sobre la norma que si bien no tendrá efectos muy significativos en la contabilidad del arrendador, sí afectará de forma notable a los arrendatarios.

1. Las sociedades (los arrendatarios) con arrendamientos operativos tendrán aparentemente más activos, pero también estarán más fuertemente endeudadas: de acuerdo con los nuevos requisitos contables, se elimina la diferenciación entre el arrendamiento operativo y el financiero de forma que todos los contratos se van a reconocer de una forma muy similar a la que actualmente se desarrolla en la NIC 17 para los arrendamientos financieros. Es decir, en el momento del reconocimiento inicial del contrato el arrendatario deberá reconocer, sujeto a determinadas excepciones, un activo (derecho de uso) y pasivo (deuda) por un importe equivalente al valor actual de los pagos futuros del contrato.

2. El derecho de uso será objeto de amortización sistemática durante el plazo del arrendamiento.

3.Se reconocerá en las cuentas un gasto financiero por los intereses relacionados con el pago de las cantidades aplazadas. De esta forma, el gasto de arrendamiento lineal que se desprende de la actual norma se verá sustituido por un gasto de amortización constante y por unos gastos financieros decrecientes, lo que alterará el resultado final del ejercicio.

4. Efectos cuantioso en las cuentas de pérdidas y ganancias: puesto que el beneficio antes de impuestos se verá penalizado por el reconocimiento de una carga financiera mayor durante los primeros años del contrato, y por el cambio en los márgenes de explotación y financiero respecto al modelo actual.

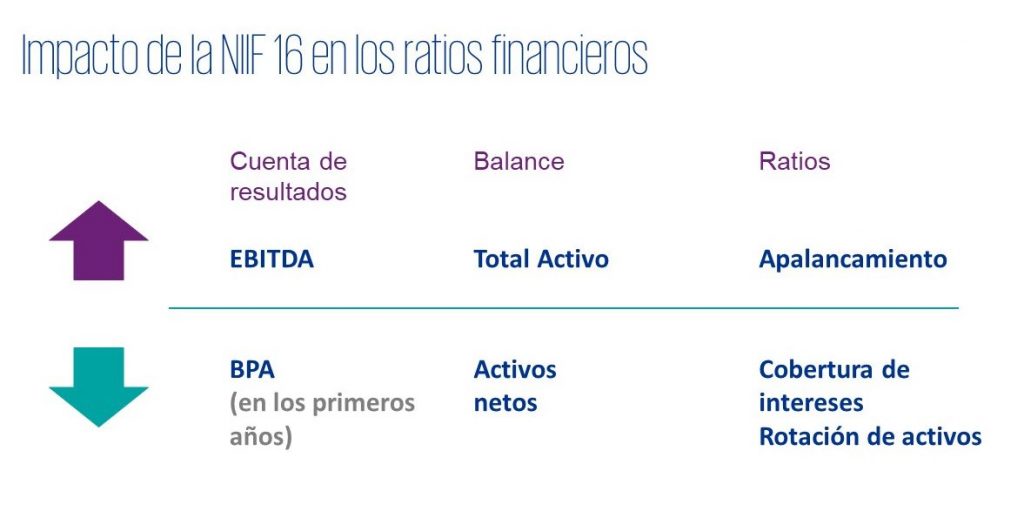

5. Impacto en los ratios de referencia para inversores y analistas: los nuevos requisitos alterarán de una forma muy significativa los indicadores habituales utilizados por las entidades, inversores y analistas tales como el EBITDA, EBIT, el apalancamiento financiero, la rotación de activos o los beneficios por acción, entre otros. Será necesario, por tanto, explicar por qué y gestionar su efecto sobre la información histórica disponible.

7. Un paso más en la segunda revolución contable: el cambio de norma se enmarca en un proceso mayor inciado por los reguladores internacionales para reformar normas esenciales que reflejan la realidad económica y financiera de las empresas. En los dos últimos años han entrado en vigor, por ejemplo, la norma de reconocimiento de ingresos (NIIF 15) y la contabilidad de instrumentos financieros (NIIF 9). No obstante, la norma local todavía no converge.

8. Norma de difícil consenso: por un lado, la nueva norma impulsada por el IASB y el FIASB y que cuenta con el aval de la UE, fue recibida en un primer momento con cierta decepción por no responder a la convergencia de principios contables tan demandada por los mercados globales. A su vez, muchas empresas expresaron su preocupación lógica por los costes que se van a derivar de su implementación y la complejidad que puede añadir a la interpretación adecuada de sus operaciones.

9. La tecnología será clave: la inteligencia artificial podrá facilitar la compleja tarea analizar de nuevo, uno por uno, cada contrato de arrendamiento, más aun si los contratos están en diferentes países y sujetos a diferentes legislaciones. KPMG ha desarrollado una herramienta automatizada basada en Watson Explorer de IBM que permite la lectura, validación y extracción de información de miles de contratos mucho más rápido en comparación con los métodos tradicionales. Es decir que podrá reducir una tarea de horas a minutos.

10. ¿Afecta a todas las empresas? No. Por un lado, la norma afecta a aquellas compañías que tienen que presentar estados consolidados o pertenecen a un grupo que reporta bajo normativa internacional. Además, la norma presenta dos exenciones optativas: los contratos con un plazo menor a 12 meses y los de poco valor (menos de 5.000 USD).

Deja un comentario